Si trabajas como autónomo, es posible que el verano venga acompañado de una reducción de tu actividad cotidiana. En algunos sectores, los meses de julio y agosto son un período de menor carga de trabajo. Una época ideal para cargar pilas, pero también para dedicar algo de tiempo a esas tareas que dejamos de lado en nuestro día a día.

Una de ellas es la gestión documental. Una tarea cuya importancia no es menor, especialmente en lo relativo al archivo de facturas. Estás obligado a convivir con esa responsabilidad. Sin duda, estarás más que habituado a emitir facturas, pero quizá no tengas del todo claro cuánto debes conservarlas. A continuación resolveremos algunas dudas sobre una de las cuestiones que más preocupan a autónomos y empresarios: ¿cuánto tiempo guardar las facturas?

EN ESTE ARTÍCULO ENCONTRARÁS

- ¿Qué facturas debes guardar?

- ¿Cuánto tiempo se guardan las facturas?

- ¿Es necesario conservar las facturas en papel?

- Eactivo simplifica todas las tareas de facturación

- Novedades en Facturación Electrónica para PYMES y Autónomos en España en 2026

- Calendario Fiscal 2018 del Autónomo y la Pyme

- Baja de autónomo por enfermedad

- Calendario fiscal de autónomos 2022: todo lo que necesitas saber

¿Qué facturas debes guardar?

Tanto si eres autónomo como si tienes una sociedad, deberás conservar un archivo con las facturas y documentos que generes durante tu actividad profesional. En líneas generales, será necesario conservar copias de todos los documentos que hayan intervenido en nuestra contabilidad, incluyendo también las declaraciones de impuestos.

Así lo establece la Agencia Tributaria en el artículo 29.2 letra e) de la Ley 58/2003 de 17 de diciembre, en el que se recoge la obligatoriedad de guardar las facturas, documentos sustitutivos y justificantes relacionados con las obligaciones tributarias y mercantiles.

Este reglamento determina los plazos de conservación de acuerdo a la Ley General Tributaria. Unos plazos que son comunes a todos los profesionales y empresarios, independiente de su régimen fiscal. En él establece el período de tiempo en que se debe guardar una copia original de los siguientes documentos:

- Facturas recibidas

- Facturas emitidas

- Justificantes de la aplicación de la inversión del sujeto pasivo

- Documentos acreditativos del pago del impuesto a la importación

Por tanto, como mínimo, deberás guardar todas las facturas emitidas a terceros, así como las que hayas recibido. En algunos casos, también tendrás que guardar los albaranes asociados a ellas. Si en la factura se hace referencia expresa a un albarán y no se detalla el conjunto de artículos facturados, será necesario conservar el albarán asociado a modo de resumen del contenido de esa factura.

Tener este archivo constantemente actualizado es fundamental. Por un lado, la documentación mencionada es legalmente exigible. Por otro, es la forma de certificar legalmente cualquier transacción comercial. Las facturas avalan que el autónomo ha realizado un trabajo, que lo ha cobrado, que ha repercutido el IVA y que ha aplicado la retención de IRPF correspondiente a sus ingresos. Por tanto, conviene ser minuciosos en esta tarea, por muy tediosa que resulte.

¿Cuánto tiempo se guardan las facturas?

Es una de las cuestiones que suele generar mayor confusión a empresarios y autónomos. Ello se debe a que, dependiendo del criterio utilizado, este plazo puede variar.

De forma general, podemos diferenciar tres grandes supuestos:

Según el criterio tributario

Para Hacienda, el plazo de prescripción de los impuestos es de 4 años, a contar desde la fecha en la que se presenta la declaración del impuesto. Por ello, es necesario conservar las facturas y documentación de todo tipo asociada al IVA. Será nuestro mejor mecanismo de protección en caso de que Hacienda decida realizar una inspección de nuestra actividad.

Según el criterio mercantil

En este caso nos regimos por el dictamen del Artículo 30 del Código de Comercio. Determina que todo empresario está obligado a conservar los libros de contabilidad, correspondencia, documentación y demás justificantes relativos a su negocio. Para la documentación relativa a transacciones comerciales, el período será de seis años a partir del último asiento realizado en los libros. En cambio, los documentos relacionados con el IRPF se conservarán durante cinco años.

Según el criterio penal

Finalmente, debemos tener en cuenta que las facturas pueden incluso actuar como pruebas en procesos judiciales relacionados con delitos fiscales. De ahí que resulte altamente recomendable guardarlas al menos durante 10 años.

Además, existen situaciones excepcionales que también influyen directamente en el período de conservación de nuestras facturas. Por ejemplo, las empresas sujetas al Impuesto de Sociedades que apliquen compensación de bases imponibles negativas, deberán guardar los documentos al menos 10 años. Así lo establece la Ley del Impuesto de Sociedades 27/2014, de 27 de noviembre.

Por otro lado, las facturas de inmovilizado, no podrán destruirse mientras dure la amortización contemplada. Si, por ejemplo, compramos para nuestro negocio una furgoneta cuya vida útil será de 15 años, deberemos conservar la factura durante todo ese período de tiempo.

¿Es necesario conservar las facturas en papel?

Éste es otro de los puntos objeto de debate a la hora de mantener nuestro archivo de facturas. Si bien la legislación nos obliga a conservar las facturas en su contenido original y de forma ordenada, no estamos obligados a archivar en papel las facturas electrónicas.

El formato electrónico es completamente legal, siempre y cuando podamos garantizar la autenticidad de la factura, determinar su origen y que el contenido del documento sea perfectamente legible.

De hecho, la propia Agencia Tributaria establece que “los diferentes documentos, en papel o formato electrónico, se deberán conservar por cualquier medio que permita garantizar al obligado a su conservación la autenticidad de su origen, la integridad de su contenido y su legibilidad, así como el acceso a ellos por parte de la Administración tributaria sin demora, salvo causa debidamente justificada, pudiendo cumplirse esta obligación mediante la utilización de medios electrónicos”.

Por tanto, la Administración no obliga a archivar en papel las facturas emitidas o recibidas electrónicamente. Pero, ¿qué pasa con las facturas en papel?

Del mismo modo, podrás deshacerte de ellas si puedes garantizar que la copia digital es exacta a la original. Así lo recoge el Artículo 7 de la Orden EHA/962/2007: “Los obligados tributarios podrán proceder a la digitalización certificada de las facturas, documentos sustitutivos y de cualesquiera otros documentos que conserven en papel que tengan el carácter de originales”.

Para ello, deberás contar con un software de facturación homologado por el servicio para la digitalización certificada por la Agencia Tributaria. A continuación te presentamos una opción a tener muy en cuenta.

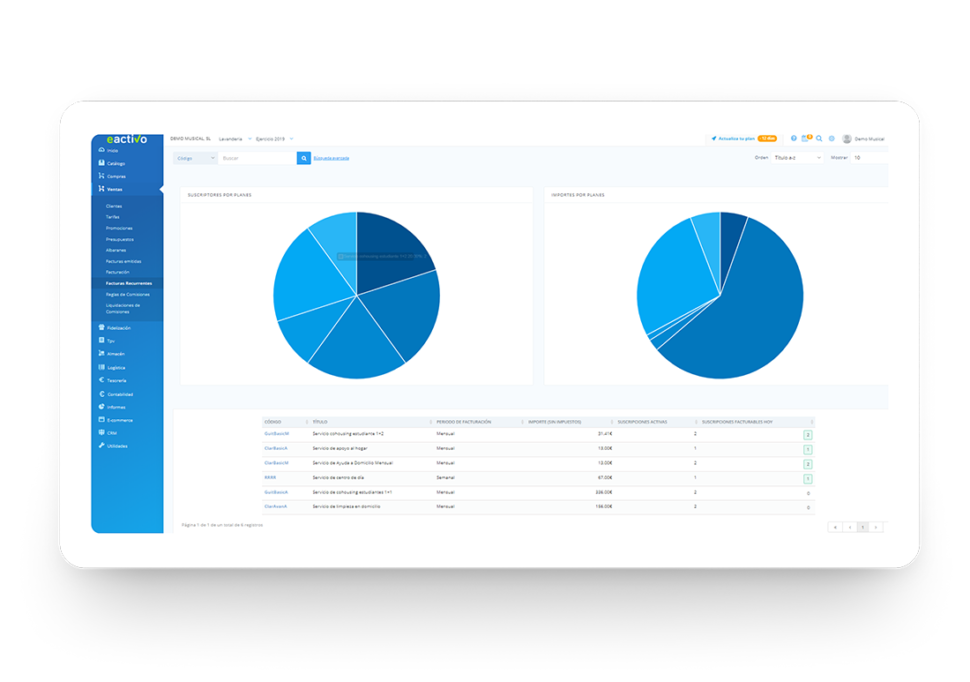

Eactivo simplifica todas las tareas de facturación

Los programas de facturación y contabilidad serán tus grandes aliados para mantener actualizado tu archivo de facturas. Un buen software de facturación constituye una herramienta muy útil para agilizar este

rutinario proceso.

Eactivo es la solución que estás buscando. Este ERP en la nube cuenta con un potente módulo de facturación, diseñado para facilitarte las cosas. Con él podrás gestionar ésta y otras tareas de forma sencilla y eficaz, reduciendo drásticamente el tiempo dedicado a la gestión documental.

En primer lugar, con eactivo centralizarás todo el ciclo de facturación en una única plataforma. Este software permite generar presupuestos, convertirlos en facturas y revisar continuamente su estado. ¿Cómo lo hace? Mediante un sistema de base de datos que integra clientes y proveedores en un mismo entorno. Podrás darlos de alta tan solo rellenando una ficha, automatizar procesos con clientes habituales y evitar rellenar datos una y otra vez. Algo que agiliza enormemente la creación de la documentación relativa a las transacciones comerciales.

En segundo lugar, lo harás de forma sencilla e intuitiva. Con eactivo registrarás facturas con un solo clic, y se enumerarán automáticamente. Evitarás así errores numéricos o facturas equivocadas. Y podrás despreocuparte de las variaciones en los tipos impositivos, al actualizarse de forma completamente independiente.

El sistema también es capaz de generar facturas directas para tus acreedores, o importarlas fácilmente desde un archivo Excel. Una función muy útil si hasta ahora utilizabas otro programa de facturación. En el siguiente vídeo puedes ver un completo tutorial sobre esta interesante funcionalidad:

Además, su función multi-negocio centraliza toda la administración de aquellas sociedades que cuentan con varias tiendas o sedes.

Finalmente, al tratarse de una solución Cloud, tendrás copias seguras de toda la documentación, a las que acceder en cualquier momento y desde cualquier lugar. Cómodo ¿verdad?

Sin duda, Eactivo es la forma más fácil de digitalizar tus facturas y mejorar desde hoy mismo tu gestión documental. Pruébalo ahora mediante el período de prueba de 15 días que te ofrecemos.